这是大浪淘沙的一年,每一家房企都在慎重考虑要怎样“活下去”。

新房商场的出售金额在上一年达到了15万亿顶峰,本年估计将冲击16万亿,迫临天花板。

房企规划赛道的竞赛也来到了临界点。未来商场蛋糕就这么大,乃至或许缩小,职业的洗牌重整现已轰轰烈烈地开端了,熬不过寒冷隆冬的中斗室企不断出局离场,玩家越来越少,玩家也渐渐变得强壮,千亿阵营持续扩展。

前十、前三房企也轮换了。作为房企的并购王者,孙宏斌带领融创我国权益出售圆梦三甲,而掉队多年的世茂以黑马之势,反超龙湖,再度前进前十。

在这最终的规划之争里,有的人靠出售胜出,有的人靠并购胜出,房企出售坐次重排,变化剧烈,下一个十年的竞赛格式正在重塑。

年关将至的排位硝烟

依据国家计算局数据,2018年全国商品房出售额为15万亿元。而在本年12月26日的《安全地产金融白皮书2020》发布会上,安全银行行长胡跃飞估计,2019年全国商品房出售额将创下挨近16万亿元的新高。

胡跃飞指出,房地产职业的会集度往后仍会较快提高,环境已跟曩昔大为不同,商场占有率会更多让渡给干流房企,职业大整合将是必经的一幕。

到11月底,百强房企占全国的出售比例已达73.9%,而十年前该目标仅为22%,近三年基本以每年10个百分点的速度在提高,职业会集之快可谓惊人。

距2020年仅剩不过几天时刻,各大房企都在进行最终的成果冲刺,以应对年关的排位之战。

到11月底,据克而瑞发布的2019年1月-11月房企出售TOP100榜单数据,依照全口径出售金额计算,全国已有27家房企迈入“千亿沙龙”,与2018年同期的25家比较添加2家,千亿房企的阵营扩展。

并且,祥生地产、佳兆业、滨江集团、蓝光开展、美的置业、龙光地产和荣盛开展7家房企的出售额均超越900亿元,均有望在年底成果冲刺后前进“千亿沙龙”。

在强者恒强的地产职业里,龙头房企的成果体现更为杰出,TOP10中有7家房企出售成果环比添加。碧桂园11月单月完成全口径出售金额860亿元,以7515.4亿元的成果位列全口径成果榜榜首名,大幅抢先第二名我国恒大1660.6亿元。

恒大也凭仗全国促销刷成果,9月、10月、11月单月出售纪录分别为831.1亿元、903亿元、420亿元,10月底时在全口径排位上反超万科成为第二名。

世茂算是最大的黑马,本年不断在商场上经过促销和并购抢食,挤掉龙湖,前进前十。11月底,世茂、华润、龙湖的全口径金额分别为2277.3亿元、2261亿元和2227.3亿元,距离尚缺乏百亿,这几家的你追我赶简直成为常态,12月重排往后,其间一家很或许TOP10位置不保。

TOP20的坐次之争相同剧烈,中梁以1310亿元的全口径金额位列20,与后边追逐的富力、正荣、融信距离不到一百亿。TOP50的竞赛格式也在加重,权益金额门槛较上一年同期大幅提高12.8%至458.2亿元。

一个有必要留意一下的插曲是,在出售权益金额上,恒大和碧桂园稳居榜首第二,而融创我国以8.1亿元的细小优势首度赶超万科进入三甲。

融创我国的超车,在早前就现已有端倪,9月底时,万科的权益出售额还比融创我国多300多亿,到10月底计算时,两家的权益出售额距离100多亿,呈逐步缩小的态势。

职业并购大洗牌

商场之间的竞赛正由增量转存量,在这场大鱼吃小鱼乃至大鱼吃大鱼的游戏中,每一家都想抢食更多,房企会集度不断攀升。对凭仗高杠杆工作的房企们来说,这是一场谁都不会甩手的规划之争。

据克而瑞计算数据,1至11月典型企业收并购、协议土地出让的幅数占比达12%,规划房企纷繁经过收并购弥补财物。

融创我国和世茂可谓本年的收并购猛将,它们在前十排位战上掀起的浪花不是没有因由的,出售不断冲击同行,并购动作也让人吃惊。

作为龙头房企,融创我国本年以来现已吞下泛海控股、阳光100我国、长实集团、新湖中宝、云南城投、华裔城等公司旗下多项财物,总耗资已超400亿。

其间,融创11月底以152.69亿元收买云南城投举世世纪、年代举世各51%股权,关于百亿等级的买卖,孙宏斌在发布会上还云淡风轻地表明,“咱们每个月收五六百亿现金,买一个东西一百亿有什么困难?没什么困难。咱们买的东西不是买回家藏起来的,而是买回家再加价卖了。咱们现在现已买得很抑制了。”

在年底前进房企十强的世茂,也在本年不断抄底加码,吞下泰禾集团、明发集团、万通地产、开诚实业、利君地产、粤泰股份等公司旗下多项财物,能够说世茂本年的新增货值多数是经过并购取得的。

本年3月份以来,泰禾已出让多幅地块给世茂,连续向世茂股份出售旗下11个项目的部分股权,累计回笼资金约一百亿元。12月中旬,世茂又被曝出与福晟进行洽谈40%股权并购,收买福晟集团旗下地产板块部分股权,以取得更多的土地储备,买卖金额或许高达2000亿。

在年头的香港成果发布会上,世茂总裁许世坛就现已表明,2019年会加大并购,且70%以上的土储都会来自并购,将拿回款的50%买地。依据世茂地产发布的2019年上半年财报,上半年世茂负债总额约3047亿元,同比增加高达32.5%。其间,活动负债总额约2143亿元,同比增加39%,非活动负债总额约903.88亿元,同比增加19.12%。

一边是龙头房企收并购潮起,另一边却是中斗室企的离场出局,被收并购的企业大多是资金链出问题的房企。

融创吞下的年代举世在被收买前负债总计64.02亿元,而世茂吞下的泰禾集团更不用说,曩昔一年现已因为资金和负债问题身陷言论漩涡,被融创和绿城相继收买的新城中宝也不破例,在百亿债券的资金压力面前挑选断臂求生。

多位业内人士以为,房企并购整合增多与全体商场下行和融资环境趋紧有关,部分中斗室企资金链断裂是常见问题,龙头房企则能够趁此扩张。

易居研讨院智库中心研讨总监严跃进以为,中斗室企破产,和自身房子出售欠好、拿地时机不多等多种要素都有关,加上方针和资金约束,压力增大时自然会经过并购等方法来进行项目的处置。华夏地产首席分析师张大伟则指出,房企之间,不仅是规划分解较大,融资本钱的分解也很显着,融资收紧对中小型房企在融资规划和本钱上影响相对较大。

整体而言,广东省住宅方针研讨中心首席研讨员李宇嘉估计,未来几年,房企并购趋势会愈加显着。从本年以来的状况看,因为房企融资端遭到严厉约束,排名靠后的房企融资途径收窄,融资本钱高。这关于本钱管控才能不强的中斗室企来说,经过并购方法和大公司协作不失为一种生计方法。

皇派门窗荣获《2021-2022中国家居行业精品年鉴》证书

皇派门窗荣获《2021-2022中国家居行业精品年鉴》证书 星成木板静电喷粉工艺亮向家居展,是新时代年轻人首选!

星成木板静电喷粉工艺亮向家居展,是新时代年轻人首选! 吉鸿:生态家居整套一站式解决方案

吉鸿:生态家居整套一站式解决方案 容声WILL“养鲜"黑科技加持 “冰箱蔬果长7天”奥秘正式解封!

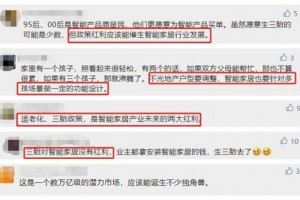

容声WILL“养鲜"黑科技加持 “冰箱蔬果长7天”奥秘正式解封! 正式入法三孩政策会是智能家居的催化剂吗

正式入法三孩政策会是智能家居的催化剂吗 生活家电市场两极分化

生活家电市场两极分化 集成灶上市企业业绩增速领跑厨电华帝老板等如何搭上这班车

集成灶上市企业业绩增速领跑厨电华帝老板等如何搭上这班车 首个全国性家装质量验收标准正式发布

首个全国性家装质量验收标准正式发布